Содержание

Кто может стать самозанятым?

В России институт самозанятости начал формироваться и развиваться совсем недавно, так в декабре 2016 г. во время ежегодного Послания Федеральному Собранию Российской Федерации Президент РФ сообщил, что он дал прямое поручение исключить трактовку работы самозанятых граждан как незаконной предпринимательской деятельности. До этого момента считалось, что лица, осуществляющие трудовую деятельность без регистрации в качестве индивидуального предпринимателя, либо без заключения трудовых договоров, и получающие доходы, занимались незаконной предпринимательской деятельностью. Фактически, и на сегодняшний день данная категория лиц попадает под занятие незаконной предпринимательской деятельностью, но государство позволило легализовать самозанятость при определенных условиях, в частности обязательной регистрации в налоговых органах.

Большое количество таких лиц в нашей стране обусловлено несовершенным законодательством, прежде всего в области налогообложения доходов физических лиц, а также высокими ставками по отчислениям во внебюджетные фонды.

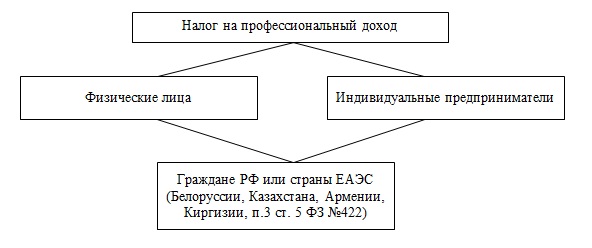

Федеральный закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 N 422-ФЗ не содержит прямого определения понятия «самозанятое население», в нем раскрывается сущность понятия «плательщик налога на профессиональный доход», к которым относятся «физические лица, в том числе индивидуальные предприниматели, перешедшие на специальный налоговый режим в порядке, установленном настоящим Федеральным законом». Фактически законодатель данным определением к категории самозанятых приравнивает и индивидуальных предпринимателей, перешедших на данный специальный налоговый режим.

Можно сказать, что термин «самозанятый» законодателем был в связи с принятием ФЗ № 422-ФЗ от 27 ноября 2018 видоизменен, законодатель отказывается от данного понятия и вводит такой термин как «плательщик налога на профессиональный доход». Говорить о том, что самозанятые осуществляют профессиональную деятельность, на наш взгляд, так же не целесообразно. Ведь, тот же самый юрист по профессии, может в свободное время оказывать услуги по перевозке пассажиров. Перевозка пассажиров – такси не является профессиональной деятельностью, даже по тому, что не может быть приравнена к профессии, получаемой в рамках образования в образовательных учреждениях. Понятие профессиональный доход является довольно широкой категорией, подразумевающих наличие именно определенной профессии, подтвержденной соответствующими документами. Тот же фотограф, оказывающий услуги, в большинстве случаев, сначала проходит определенные курсы и получает сертификат, но с другой стороны возникает вопрос о приравнивании деятельности фотографа к профессиональной, если он нигде не учился, не получал образование, а просто имеет определённые таланты.

Физическое лицо, оказавшее разовую услугу к самозанятым не относится. Однако если оно зарабатывает оказанием таких услуг на регулярной основе, то ему следует зарегистрироваться в качестве самозанятого.

Отличие самозанятых от ИП

Что касается гражданского кодекса, как основного источника регулирования гражданско правовых отношений, в том числе в области предпринимательской деятельности, то положение п.1. ст. 23 допускает наличие условий осуществления гражданами предпринимательской деятельности без государственной регистрации в качестве индивидуального предпринимателя. Это говорит о том, что граждане, осуществляя определенные, установленных законодательством виды экономической деятельности, могут не регистрироваться в качестве юридических лиц и индивидуальных предпринимателей. Фактически, законодатель относит этих лиц к числу самозанятого населения, однако, само понятие самозанятость в ГК РФ не раскрывается.

Отличия самозанятых от индивидуальных предпринимателей, заключаются в отсутствии обязанности государственной регистрации, уплаты отдельных видов налогов и страховых взносов. Кроме того, индивидуальные предприниматели могут нанимать в свой штат, так же как и юридические лица, сотрудников, что сделать согласно установленному законодательству самозанятый не может.

Налог для самозанятых

В Письме ФНС России от 02.02.2017 № ГД-4-14/1786@, как уже было отмечено ранее, под самозанятыми понимаются только те физические лица, которые оказывают услуги только физическим лицам для личных, домашних и (или) иных подобных нужд, однако, установленные ФЗ № 422-ФЗ от 27 ноября 2018 налоговые ставки, а именно:

— 4% от реализации товаров и услуг физическим лицам;

— 6% от реализации товаров и услуг юридическим лицам.

В корне меняют представленное в Письме ФНС России от 02.02.2017 № ГД-4-14/1786@ определение понятия «самозанятый», т.к. допускает реализацию товаров и услуг юридическим лицам.

Налоговый вычет означает снижение ставки (ч. 2 ст. 12 ФЗ № 422-ФЗ от 27 ноября 2018):

— 3% вместо 4% при получении оплаты от физических лиц;

— 4% вместо 6% при получении оплаты от юридических лиц и индивидуальных предпринимателей.

Под доходами самозанятых понимается доход граждан от деятельности и использовании имущества, при условии, что они не трудятся официально, а также не привлекают наемных работников.

При небольших и нерегулярных доходах быть самозанятым гораздо выгоднее, чем регистрироваться в качестве индивидуального предпринимателя, который обязан ежегодно платить фиксированные страховые взносы на пенсионное и медицинское страхование, даже если нет дохода.

Регистрация самозанятого

Стать самозанятым, как установлено ФЗ № 422-ФЗ от 27 ноября 2018, можно с помощью специального программного обеспечения. Для этого необходимо скачать бесплатное приложение «Мой налог» на свой смартфон или использовать его аналог — веб-версию на сайте ИФНС. Пройти регистрацию на сайте в личном кабинете для самозанятых «Мой налог» можно по ИНН. Для регистрации через мобильное приложение понадобится паспорт, который необходимо будет отсканировать с помощью приложения, и фотография, которая также делается с помощью приложения.

Уведомление о постановке на учет или отказе в этом налогоплательщик получит в личном кабинете или в приложении, то есть тем же способом, что и проходил регистрацию.

Отказать в регистрации ИФНС может, если обнаружены:

— противоречия между представленными сведениями;

— несоответствие представленных сведений и сведений, имеющихся у налоговой инспекции;

— несоответствие физического лица требованиям, предъявляемым к плательщику налога на профессиональный доход;

— задолженность по налогу на профессиональный доход при условии повторной регистрации в качестве плательщика этого налога.

Исчисляет налог налоговый орган на основании данных, полученных через приложение. Учет вычетов также происходит автоматически. Налогоплательщику не требуется самому исчислять налог.

Для физических лиц, которые приобрели статус самозанятых, имеется довольно большое количество преимуществ, выраженных прежде всего, в отличии от индивидуальных предпринимателей и юридических лиц, в отсутствии необходимости вести бухгалтерский и налоговый учет, сдавать бухгалтерскую, налоговую и статистическую отчетность.

Самозанятые виды деятельности

Изначально, законодателем было в рамках реализации эксперимента по ФЗ № 422-ФЗ от 27 ноября 2018, было предложены определенные виды деятельности, осуществляя которые физические лица могли применить статус самозанятых, к таким видам деятельности относились:

— уход за престарелыми;

— услуги репетиторов;

— услуги нянь;

— услуги по уборке помещений;

— ведение домашнего хозяйства.

В тоже время законодатель разрешил субъектам федерации, самостоятельно расширять виды деятельности, которые могут попадать под статус самозанятости и, осуществляя которые физические лица могут применять специальный налоговый режим «Налог на профессиональный доход». Ряд субъектов федерации к таким видам деятельности добавили:

— строительно-монтажные услуги;

— ремонт компьютеров и оргтехники;

— ремонт бытовых приборов;

— услуги фотографов;

— организацию праздников (свадьбы, дни рождения) и другие.

Однако, с течением времени, критерии получения статуса самозанятого существенно изменились. На сегодняшний день, статус самозанятых могут получить и индивидуальные предприниматели, а основным критерием возможности применения такого статуса стали условия осуществления деятельности или суммы доходов лиц, которые не попадают в перечень исключений, указанных в статьях 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ.

Проанализировав ст.4 и ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ, можно сделать вывод о том, что любое физическое лицо, а равно, как и индивидуальный предприниматель, могут воспользоваться специальным налоговым режимом «Налог на профессиональный доход», за исключением таких случаев, когда, эти лица:

— реализуют подакцизные товары;

— осуществляют перепродажу товаров и имущественных прав (занимаются торговой деятельностью;

— добывают и реализуют полезные ископаемые;

— имеют наемных работников, с которыми заключены трудовые договора;

— оказывают услуги по доставке товаров;

— доходы, которых в отчетном периоде превысили 2,4 млн.руб.

Таким образом, законодатель существенно расширил виды деятельности, осуществляя которые физические лица и индивидуальные предприниматели, могут приобрести статус самозанятых и применить специальный налоговый режим «Налог на профессиональный доход».

Рассматривая существенные изменения, внесенные в правовое регулирование налогообложения физических лиц, приравниваемых к самозанятому населению, необходимо отметить тот момент, что законодатель на сегодняшний день, все же не в отношении и физических лиц, и индивидуальных предпринимателей, придерживается понятия «плательщик налога на профессиональный доход». Логически возникает вопрос, о том, могут ли все-таки, индивидуальные предприниматели являться самозанятыми при их фактической регистрации в качестве индивидуальных предпринимателей в соответствующих органах.

Если физическое лицо зарегистрировано в качестве индивидуального предпринимателя, то оно несет установленные законодательством обязанности по уплате определенных налогов: УСНО; налог на прибыль; налог на имущество; ЕСХН, ЕНВД и другие налоги. Также индивидуальный предприниматель производит отчисления во внебюджетные фонды. Получая статус плательщика налога на профессиональный доход, по факту, такие предприниматели больше не несут обязанности по уплате выше перечисленных налогов и сборов. Именно эта ситуация, переход большинства индивидуальных предпринимателей на «новый» специальный режим налогообложения и была актуальной проблемой введения самого института самозанятости.

Права и обязанности самозанятых

Что касается внедрения системы налогообложения для самозанятых, то она является якорем создания всего института самозанятости. Законодатель, как уже отмечалось ранее, закрепил возможность существенного снижения налоговых ставок, для категорий лиц, признаваемых самозанятыми. При этом, для того, чтобы физические лица были заинтересованы в приобретении такого статуса, законодателю пришлось идти на серьезные уступки.

Государство, в том числе в условиях пандемии, предоставило физическим лицам, ставшими самозанятыми, существенные льготы, так все самозанятые, зарегистрированные в 2020 году, получат дополнительный налоговый бонус в размере 12130 руб. Данные льготы будут прибавлены к существующему вычету в размере 10000 руб., то есть все самозанятые получат по 22130 руб. на уплату первых налогов.

Налог на профессиональный доход значительно экономит затраты, поскольку на этом режиме не нужно подключать онлайн-кассу и платить различные взносы, которые уплачивают физические лица в виде НДФЛ, индивидуальные предприниматели и юридические лица в рамках применяемых налоговых режимов. Обязательным условием осуществления деятельности является использование приложения «Мой налог».

Стоит отметить, что ни в одном нормативно–правовом акте, прямо не закреплены права и обязанности самозанятых, что обусловлено отсутствием самого правового закрепления определения данного понятия. Права и обязанности самозанятых вытекают из их правового статуса как плательщиков налога на профессиональный доход. Так же как и любые иные налогоплательщики, плательщики налога на профессиональный доход имеют права, регламентированные ст. 21 НК РФ:

— право на получение консультаций и разъяснений по поводу применяемой системы налогообложения;

— право на использование налоговых льгот. Имеют право на уменьшение налоговых платежей на сумму налогового вычета. Как уже отмечалось ранее, все самозанятые, зарегистрированные в 2020 году, получат налоговый бонус в размере 22130 руб. на уплату первых налогов. Однако, законодатель в ст. 12 Федерального закона от 27.11.2018 № 422-ФЗ, на наш взгляд, не полноценно трактует саму суть налогового вычета. Так, непонятно, данный налоговый вычет будет уменьшать налоговую базу по налогу или снизит саму сумму налога. Аналогичные налоговые вычеты применяются при расчете налога на доходы физических лиц. Всего в НК РФ установлены пять видов налоговых вычетов по НДФЛ: социальные, профессиональные, стандартные, имущественные и инвестиционные. Все эти вычеты в рамках НДФЛ уменьшают не напрямую саму величину налога, а лишь налогооблагаемую базу;

— право на отсрочку налоговых платежей;

— право на своевременный зачет и возврат суммы излишне уплаченных платежей;

— право на защиту своих интересов в суде;

— право на налоговую тайну

— и другие права, вытекающие из содержания ст. 21 НК РФ.

При этом к основным обязанностям плательщиков налога на профессиональный доход, являются:

— своевременная и полная оплата начисленного налога;

— регистрация всех фактов совершенных операций путем внесение данный в систему «Мой налог»;

— и другие обязанности, вытекающие из содержания ст. 23 НК РФ.

Следует отметить, что права и обязанности самозанятых существенно уже, чем права и обязанности иных налогоплательщиков, закрепленные в ст. 21 и ст. 23 НК РФ. Прежде всего, это определено тем, что в настоящее время не регламентирована процедура налогового контроля над операциями таких налогоплательщиков, следовательно, по их доходам не могут проводиться налоговые проверки. Кроме того, налогоплательщики налога на профессиональный доход не несут обязанности по предоставлению налоговой отчетности, а также ведению налогового учета, книги доходов и расходов и т.п.

Считаем целесообразным на уровне законодательства определить и закрепить права и обязанности самозанятых в рамках не только налогового поля, но и в рамках всего гражданско-правового регулирования их деятельности.

Проведя исследования прав и обязанностей плательщиков налога на профессиональный доход, необходимо отметить, что этот специальный режим, прежде всего, является правом, а не обязанностью. Любое физическое лицо, а также индивидуальный предприниматель может им воспользоваться, чтобы выйти из тени, или оптимизировать свои налоговые платежи, при этом осуществление предпринимательской деятельности без соответствующей регистрации, ведет к применению мер административной и уголовной ответственности.

В последние годы активизировался законодательный процесс регулирования деятельности самозанятых, проводятся различные эксперименты. Однако, до сих пор отсутствует закрепление правового статуса самозанятых, что создает определенные сложности в обеспечении социальными гарантиями и социальной защищенностью данной группы занятых.

Отдельные проблемы самозанятых в России

Отсутствие законодательно закрепленного правового статуса самозанятых, ставит таких граждан в неравное положение с индивидуальными предпринимателями и иными юридическими лицами. Дело в том, что самозанятые:

— не могут рассчитывать на субсидиарную поддержку государства, которая оказывается отдельным категориям индивидуальных предпринимателей и юридическим лицам;

— не имеют возможности получить кредит в банке, ссылаясь на свой статус;

— не включены в систему обязательного пенсионного страхования.

Включение самозанятых граждан в систему обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством производится на добровольной основе при наличии на то волеизъявления лица, путем подачи им соответствующего заявления в территориальный орган Фонда социального страхования по месту жительства. Самозанятым лицам предоставляется свобода выбора: участвовать либо не участвовать в системе обязательного социального страхования на случай нетрудоспособности и в связи с материнством. Это связано с тем, что указанные лица не признаются работниками и не получают заработную плату в виде оклада или иной формы фиксированного дохода. Ежемесячный доход данных лиц всецело зависит от успешности их бизнеса, производства или частной практики. Для государства сложно прогнозировать поступления в Фонд социального страхования от самозанятых лиц, контролировать их уплату. В связи с этим правоотношения по обязательному социальному страхованию данных лиц возникают только в случае, если они самостоятельно и добровольно выразят свою волю на участие в них.

Для физических лиц, добровольный характер регистрации в системе обязательного социального и пенсионного страхования, будучи самозанятыми, является, с одной стороны способом снизить расходы на обязательные взносы, которые производят индивидуальные предприниматели, а с другой стороны является риском снижения уровня социальной защищенности в будущем.

На федеральном уровне предусматривается, что трудовое законодательство и иные акты, содержащие нормы трудового права, не распространяются на самозанятых лиц, а также на физических лиц, вступающих в трудовые отношения с работниками в целях личного обслуживания и помощи по ведению домашнего хозяйства.

Анализируя отдельные категории судебных решений, необходимо отметить, что при рассмотрении дел о банкротстве физических лиц, суды в полном объеме учитывают доходы самозанятых. Так, Определением суда от 25.12.2019 заявление Бияк К.С. принято, возбуждено производство по делу, назначено судебное заседание по проверке обоснованности заявления должника. В соответствии справкой № 487591 о состоянии расчетов (доходах) по налогу на профессиональный доход за 2019 год от 15.11.2019 общая сумма дохода Бияк К.С. составила 46 300 руб. 00 коп.

Другой пример, Бричаг Роман Викторович (далее – должник, Бричаг Р.В.) обратился в арбитражный суд с заявлением о признании его несостоятельным (банкротом). Как следует из материалов дела, должник имеет статус самозанятого гражданина. Как следует из представленной в материалы дела справки о состоянии расчетов по налогу на профессиональный доход за 2019 год №705424 от 15.01.2020, общая сумма дохода за календарный год составила 115 000 руб., сумма налога, начисленная за календарный год составила 4 600 руб.

В судебной практике очень много аналогичных решений, в которых доход самозанятого признается в целях определения общего дохода физических лиц в рамках дела о признании должника – физического лица банкротом. Кроме этого, имеется множество примеров, когда суд регулирует алиментные правоотношений, учитывая доходы самозанятых.

Таким образом, по результатам проведенных исследований, можно сделать следующие выводы:

— в нашей стране термин «самозанятый» не закреплен соответствующим образом ни в одном законодательном документе, при этом за весь небольшой путь развития исследуемого института, расширилась гражданско-правовая классификация физических лиц путем добавления в нее новой категории – физических лиц, занимающихся определенными законодательством видами предпринимательской деятельности без государственной регистрации в качестве индивидуального предпринимателя. Именно под данным видом физических лиц и подразумевается понятие «самозанятого»;

— к числу самозанятых, как показал анализ нормативно – правовых актов, законодатель относит не только физических лиц, но и индивидуальных предпринимателей, перешедших на специальный налоговый режим, именуемый налогом на профессиональный доход, при этом законодатель избегает приравнивание индивидуальных предпринимателей к самозанятым;

— на сегодняшний день в федеральном законе РФ от 27.11.2018 № 422-ФЗ не закреплена норма, которая содержит перечень деятельности, подходящей под налог на профессиональный доход, а лишь указаны условия, которые не предполагают возможным применения данного налогового режима;

— формирование института самозанятости в нашей стране находится на первоначальном этапе, что обуславливает существенные пробелы и недостатки в регулировании деятельности таких субъектов гражданско-правовых отношений.